Налогообложение банковских вкладов в 2023 году

Налогообложение банковских вкладов в 2023 году

Механизм и особенности

В начале 2023 года банк «Открытие» проводил социологическое исследование, в ходе которого спрашивал россиян о налогах на депозиты. К сожалению, финансовые знания наших соотечественников оставляют желать лучшего. Почти половина респондентов (44%) не знала о том, что в силу вступил закон, предусматривающий налогообложение владельцев вкладов на сумму более миллиона рублей.

Самыми осведомленными оказались жители крупных экономических центров: Москвы и Санкт-Петербурга и окружающих регионов: Московской и Ленинградской областей (там знают о нововведениях 29% респондентов). А наименее подкованы в этом вопросе жители Северо-Кавказского и Южного федеральных округов. Слышали о налоге 8 и 18% респондентов в этих субъектах федерации соответственно.

Интересно, что в связи со вступлением в силу нового закона и снижением процентов по ставкам, 47% опрошенных готовы рассмотреть альтернативные варианты сохранения и приумножения капитала: приобретение недвижимости для сдачи в аренду, покупку акций через брокера, приобретение драгметаллов, вложение в ПИФы и даже инструменты доверительного управления своими финансами.

А 20% респондентов заранее озаботились потенциальными финансовыми потерями из-за обновленного законодательства. 13% сняли деньги с депозитов, чтобы уменьшить налогооблагаемую базу, а 7% предпочли вклады с предварительной выплатой процентов.

Почти половина россиян не знает о налоге по вкладам на сумму свыше миллиона рублей

Подоходный налог на проценты по депозитам физических лиц: подробности

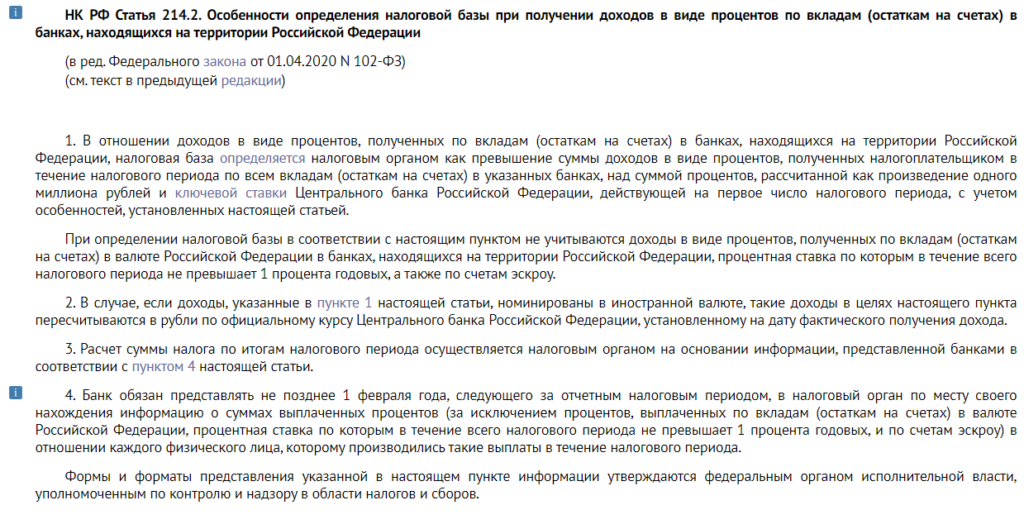

Налогообложение по вкладам регламентируется Налоговым кодексом Российской федерации, а если конкретно – статьей 214.2.

Подробно о налогообложении доходов по вкладам можно прочитать в статье 214.2 Налогового кодекса РФ.

В 2023 году произошли серьезные изменения в этой сфере.

-

Было.

По закону, действовавшему до текущего года, клиенты банков, получавшие доход по рублевым депозитам, платили налог, если процентная ставка по вкладам превышала установленный показатель: ключевую ставку Банка России плюс 5%. Налогом облагались доходы, полученные с превышением этого лимита: 35% для резидентов и 30% для нерезидентов. При этом размер вклада при начислении налога не учитывался.

Предположим, что ключевая ставка равнялась 4,25%. Если прибавить к ней 5%, то мы увидим, что лимит составлял бы более 9%.

-

Стало

С 2023 года изменился сам механизм исчисления налога. Теперь размер налога привязан не к процентной ставке по депозиту, а к сумме дохода, полученного вами по всем вкладам и счетам. Налог начисляется, если доход превысил определенный лимитированный порог.

Пример

Рассчитать лимит можно по простой формуле: 1 000 000 рублей * КС, где КС – уровень ключевой ставки регулятора на начало года. По налогу на вклады взимается ставка в размере 13%.

Таким образом, в этом году лимит составляет 1 00 000 * 4,25% = 42 500 рублей. Если ваш доход по вкладам превысил эту сумму, он облагается ндфл. Учтите, что при расчете дохода принимаются во внимание не только вклады, но и проценты на остаток по вашим картам, если они превышают более 1 процентного пункта.

Как рассчитать налог по доходу от вклада

Как мы уже сказали выше, если ставка составляет 4,25%, НДФЛ облагается доход по вкладам в размере свыше 42 500 рублей. Предположим, что вы получили доход по вкладу в 50 000 рублей с одного и депозита и 22 500 рублей – со второго. Общая сумма полученного дохода составила 50 000 + 22 500 = 72 500 рублей. Превышение лимита составило 72 500 – 42 500 = 30 000 рублей. С этой суммы в 2022 году вы и должны будете заплатить подоходный налог в размере 13%: 30 000 * 0,13 = 3900 рублей.

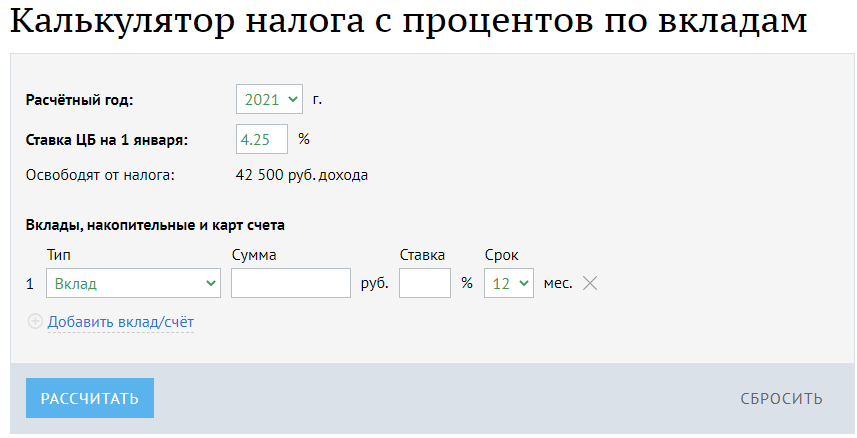

Для упрощения процедуры подсчета суммы налога разработаны специальные сервисы – онлайн-калькуляторы.

Онлайн-калькулятор существенно облегчит процедуру расчета налога по вкладам.

Принцип работы тот же, что и у калькуляторов по расчету доходности вкладов. Вы вводите расчетный год, сумму вклада, его тип, размер ставки. Ключевую ставку калькулятор обычно подгружает автоматически. На выходе получаем сумму налога, которую необходимо заплатить. Доходы от рублевых депозитов и вкладов в иностранной валюте тоже суммируются. При этом долларовая прибыль пересчитывается на рублевую по курсу регулятора на момент выплаты процентов.

Как и когда платить налог?

Уплата налога по доходу от депозита – это обязанность каждого клиента банка. Если вы пренебрегаете ей, то сначала вас могут ждать штрафные санкции (пени), а затем и уголовная ответственность (приятного мало в обоих случаях), поэтому внимательно следите за периодом, в течение которого нужно заплатить налоги.

Сообщать о полученной прибыли с вкладов и счетов клиентами – обязанность банков. Финансовые организации об этом не забывают, можно не надеяться. После получения информации от банков налоговая ее проанализирует, определит сумму налога и вышлет физ. лицу уведомление об оплате по почте на адрес или в личный кабинет налогоплательщика. А оплачивать налог вкладчик должен самостоятельно. Это легко сделать через портал Госуслуг или в мобильном приложении любого банка, услугами которого вы пользуетесь. Уплатить налог на доход физических лиц по вкладам нужно до 1 декабря года следующего за расчетным.

Доходы по каким вкладам налогом не облагаются

В каждом правиле существуют исключения, даже среди законодательных актов. Так и статья 214.2 Налогового кодекса Российская подразумевает некоторые исключения среди депозитов, доход с которых не будет облагаться налогом.

- Счета и вклады, процентная ставка по которым была меньше 1% на протяжение всего налогового периода.

- Эскроу счета.

- Валютные свопы.

- Обезличенные металлические счета.

- Облигации. Правда, здесь есть один нюанс. Налогообложение этой категории зависит от типа выбранного вами индивидуального инвестиционного счета. Счета первого типа (А) предполагают возможность возврата до 52 тысяч рублей в год (13% от суммы внесения при максимуме в 400 тысяч рублей в год). Вычет можно получить в первый же год работы счета. Счета второго типа (Б) позволяют освободить от уплаты НДФЛ весь доход по счету, но только через три года после открытия счета.

- Кэшбэк.

Обезличенные металлические счета не облагаются налогом на доход.

Какие ставки по налогам на доход от вкладов в других странах

Ради интереса сравним ставки по налогам в России и в других странах. Итак, в нашей стране ставка составляет 13%.

- В США действует прогрессивная шкала налогообложения. То есть, чем больший доход вы получаете, тем больший налог с него платите. При этом депозитные доходы не отделяются от других в специальную категорию налогообложения. Все ваши доходы: зарплаты, проценты со вклада, получение наследства и т. д. суммируются и к ним применяются ставки налогообложения прямо пропорциональные получившейся сумме. Например, если вы получили доход до 9 875 долларов, то налоговая ставка составит 10%, от 9 876 до 40 126 долларов – уже 12%. А если ваш доход превысил 518 401 долларов, то придется раскошелиться в пользу государства уже на 37%. Это максимальный процент по налогу.

- В Германии номинальная налоговая ставка по доходу от вкладов равняется 25%, но в реальности она чуть выше. К ней плюсуется 1,375% специального налога, введенного после объединения ГДР и ФРГ, для формирований пенсий восточным немцам. Небольшой дополнительный процент «церковного» налога выплачивают католики и протестанты (к атеистам и представителям других конфессий он не применяется), в итоге ставка для этих категорий граждан может вырасти до 26,4-28,5%. Не облагаются налогом доходы меньше 801 евро.

- В Великобритании, как и в США, введена прогрессивная шкала налогообложения, при этом депозитные доходы вынесены в отдельную категорию. Например, ставка при доходе на сумму от 11 851 до 46 350 фунта стерлингов будет равняться 20%, а счастливые обладатели прибыли, превышающей 150 тысяч фунтов, расстанутся почти с половиной этой суммы – 45%.

- Индия – еще одна страна, перешедшая к прогрессивной шкале. Люди, получившие доход до 250 тысяч индийских рупий (одна рупия примерно равна российскому рублю), не будут платить налог вовсе. Обладатели годового дохода до 500 тысяч рупий отдадут 5%, от 500 тысяч до миллиона – 20%, а больше миллиона рупий – 30%.

- Франция отделяет доход по вкладам и инвестициям от остальных источников. Здесь для этой категории доходов установлена единая налоговая ставка – 30%.